土地活用としての賃貸住宅投資において、大半の方は建築費用を金融機関からの融資でまかないます。株式投資等と異なり、融資を受けて投資ができることが賃貸住宅建築を含む不動産関連投資の特徴の1つです。

例えば、分譲マンションや分譲住宅の購入、新築の投資物件購入の場合では、デベロッパーが事前に提携ローンを用意しており、融資審査(主に個人の信用力)を経て融資実行へという流れになります。このように新築物件(分譲物件)の場合は、融資において、ある程度のお膳立てが済んでいます。

しかし、自身が所有する土地に賃貸住宅を建築する際に利用する「(通称)アパートローン」に際しては新築物件に比べて、やや審査の状況が異なります。今回はこうしたアパートローンの融資審査について考えてみましょう。

融資条件が厳しくなると「貸家」住宅着工戸数が減るという事実

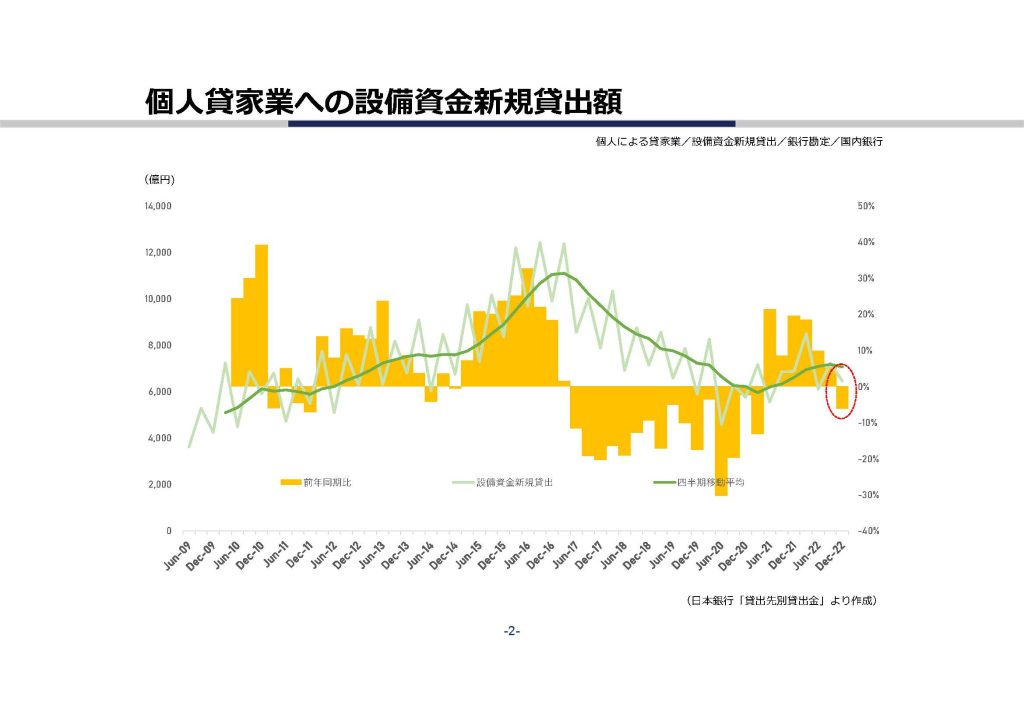

「金融機関の融資審査には多少の波がある」ということは、 不動産投資の専門家や賃貸住宅建築企業の営業担当者にとっては、感覚的に誰もが感じることでしょう。実際に、「貸家」建築の数と金融機関による融資スタンスには下図のように相関があります。

図をみれば、2017年後半ごろから貸出件数が少なくなっています。これは、相続税の改正などが要因となり2015-16年に賃貸住宅建築が一気に増えた反動と、加えて貸出件数。貸出金額が増えた金融機関が融資を絞りはじめていた事が影響していると思われます。

その後、2018年には賃貸住宅投資で世間を騒がせたいくつかの問題が起こります。業界内では、「この問題が起因となり融資状況が厳しくなった」という声も聞かれましたが、データを見れば、それ以前より傾向が出ており、問題発覚で「さらに厳しさを増した」というのが正しいでしょう。

このころは融資スタンスも厳しく、それに合わせるように「貸家」新設着工戸数も減りました。その後、2021年に入ると融資件数が増えています。

21年3月以降、「貸家」建築数は前年同月比で2年間プラスがつづいています。

このように賃貸住宅建築=貸家建築における融資、アパートローンの融資審査には、様々な要因から、審査の厳しさに多少の波があるようです。しかし、以下に述べるように、どんな状況下でも必ず審査があります。ここからは、この審査基準について分解して解説してみます。

融資条件は何で決まるのか?

賃貸住宅の建築融資において、「融資が降りるかどうか」、「いくらまでの金額の融資を受けることができるか」など、融資条件に影響を与える要因を分解すれば以下のようになります。(主なものを掲示、個々の状況により異なりますが、一般論として解説用に分解しています。以下同じ)。

個人の信用力×物件の担保力×物件の収益力×α

こうしたことを踏まえ金融機関が審査を行い、「融資実行可or不可」を判断、可能なら「いくらまで融資するか」、「金利」、「最大融資期間」などが提示されます。

以下これらの要素を、順を追って解説します。

個人の信用力

融資を受けようとされる方は、金融機関から求められる個人情報を提供して、金融機関の融資審査を受け、クリアすれば融資実行を受けるとなります。

賃貸住宅建築・賃貸住宅購入・不動産投資などの収益不動産に対する融資で、金融機関が判断する「個人の信用力」に与える要因を分解すれば、以下のようになります。

年収×勤続年齢×年齢×職種 (に加えて他に不動産担保のローンがあれば融資余力)

1つめの要素は年収です。自宅と異なり、賃貸住宅ローンの返済原資は、入居者からの賃料です。そのため、理論上はローン返済を含めた収益シュミレーションがプラスになっていれば問題はありません。しかし、空室想定・家賃想定等では収益シュミレーション通りに行かないこともあり得ますので、その際の支払い力が判断されます。

次に、自宅購入時の住宅ローンの時と同じように、勤続年齢が「安定的な収入があるかどうか」の判断材料に使われます。転職間もない方や短期間での転職を繰り返している方などは、不利になる可能性があります。

次に年齢ですが、こちらは住宅ローンと同様に完済時の年齢に上限を持たせている金融機関もあります。

最後に職種についてですが、公にはしていないようですが、一部金融機関では、給与が一定以上あっても、そのうちインセンティブ給のウエイトが高いような業界・職種の方は否認されることもあるようです。安定収入がない(見えにくい)との判断と思われます。

最後に、個人の信用という観点では、既に自宅のために住宅ローンを借りている(残債務額による)や別に投資のための不動産を所有しており、そのために融資を受けている(残債務額による)、などは、当然、融資余力がどれくらいあるかという観点から、判断材料になります。

物件の担保力

次の要因は、物件の担保価値です。賃貸住宅を含めて不動産への融資においては、貸し手(=金融機関)は、物件に抵当権を設定します(つまり、担保になるということです)。担保価値を判断して、その額を限度として金融機関は融資を行います。

賃貸住宅の建築費用は、建築会社との打ち合わせ(見積・プラン)を経て請負契約を結びますが、その金額がそのまま金融機関が判断する物件価値とは限りません。また、建物建築の為の土地(=底地)も合わせて、抵当権が設定されます。

建築会社の信用力

あまり語られることはありませんが、賃貸用住宅建築での融資を受ける場合(オーナー個人での融資申請をする場合ではなく、建築会社経由で融資依頼をする場合)は、企業の信用力(=提携力)により、金融機関の対応(金利や上限金額など)に多少の差があります。

社歴が浅い企業や、小さな建築会社では、利用する金融機関を自分で探さなければいけない、ということもあるようです。また、提携している金融機関の数が多いと、融資条件を比較することもできますし、優遇金利を適用してもらえることも多いようです。このような建築会社の信用力は、「長年にわたり実績があること」・「地域で、業界内外から信頼があること」などが背景にあります。